生前の贈与に係る税制には、大きくは相続時精算課税制度と暦年課税制度があります。ここでは暦年課税制度の概要と、相続時精算課税制度との比較においてのメリット・デメリットについて解説します。

制度概要

《贈与者・受贈者(贈与を受け取る人)》

この制度は贈与者、受贈者とも誰でも利用可というところがポイントのひとつです。相続時精算課税は、贈与者が60歳以上の父母や祖父母、受贈者が18歳以上の子や孫に限定されるのとは大きな違いとなります。

《基礎控除》

毎年110万円までです。

《税率》

18歳以上の子や孫が受贈者の場合、特定税率が課されます。

それ以外の場合は、一般税率が課されますが、税率は10%から55%の累進課税となっています。

《申告の必要》

贈与が年間110万円を超えると、申告が必要になります。

《届出の必要》

必要ありません。

《相続時の取り扱い》

[生前贈与の加算]

・相続開始前7年以内の贈与は相続財産に加算されます。

[贈与税額の控除]

・贈与税額は相続時の相続税から控除されることになります。

※控除しきれない贈与税の還付はありません。

《暦年贈与との比較》

- 相続までの期間が7年以内の場合は、どういう条件下でも相続時精算課税が有利になります。7年間の控除額が相続時精算課税は最大770万円まで控除が可能であるのに対して、暦年課税は最大100万円までしか控除されません。

- 相続までの期間が7年超の場合は、財産を所有する人の財産総額によってどちらのほうが有利なのかが決まります。(財産総額が2億円以内であれば、基本的には相続時精算課税制度のほうが有利と言われています。

財産総額が大きい場合は、7年経過した年の暦年課税の実効税率、つまり贈与財産に対する贈与税の割合が、将来の相続時に予想される相続税の累進課税より低い場合、暦年贈与の税額が安くなる可能性が高くなります。

これは相続時に適用される累進税率の階段が高くなっていることが影響しています。

メリット等について

・親子関係や年齢に関係なく、自由に贈与を行えるのが最大の利点です。

また受贈者が多いほど、毎年の基礎控除額が増えるということもあります。

デメリットとしては、110万円を超える贈与には、最大55%の贈与税がかかるため、財産が多額な場合にはこの制度の利用は向いていないという点があります。

以上の特徴をふまえると、暦年課税制度の利用は、相続人・被相続人が若いうちから、長期的な計画に沿って贈与を行っていくことが重要と言えます。

相続に対する生前対策については、税金以外の点に関してもいろいろと考慮する必要があります。

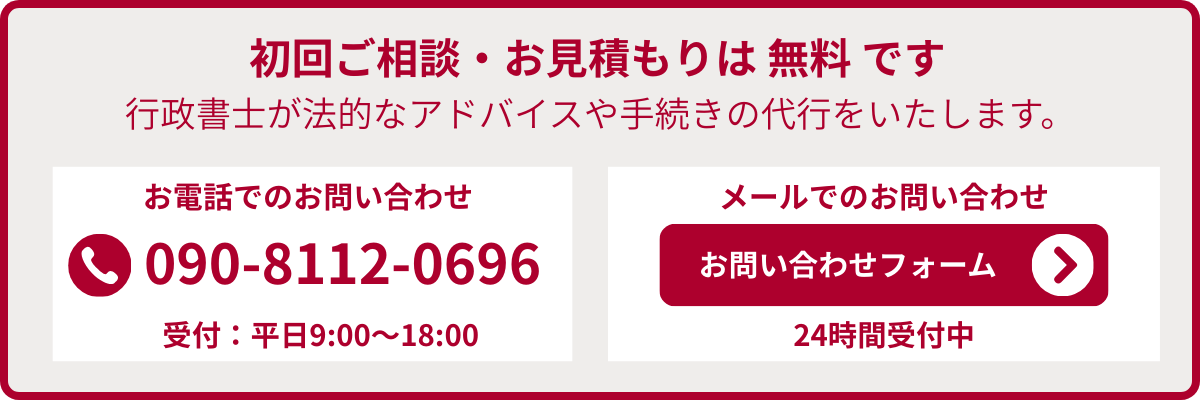

遺言作成を含めたさまざまな生前対策については当事務所にお気軽にご相談ください。

☟